怎么用杠杆证券 中金|海外:通胀降温强化9月降息概率

彭博援引交易员称,在1.1630位置有总额42.6亿欧元的大额期权到期,是关注重点。欧洲的一位交易员表示,在跌破1.1720之后,持续触发止损;跌破1.1650后,也有一些止损挂单成交。

日内FXStreet分析师Omkar Godbole最新撰文,对美元/日元走势作出简要技术分析和预测。其观点主要内容如下:

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

]article_adlist-->来源:中金策略

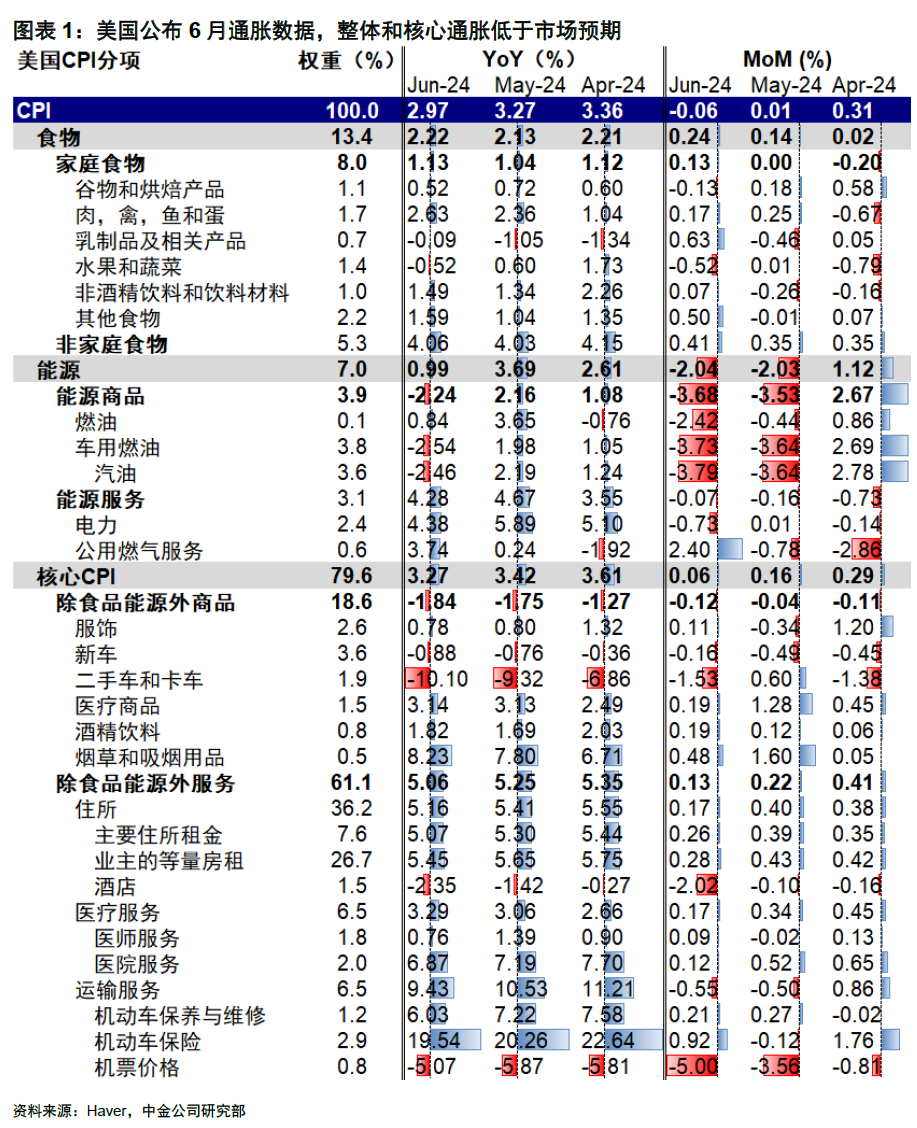

7月11日晚,美国公布6月通胀数据,整体和核心CPI均明显低于市场预期,但整体CPI与我们的预测更为接近。分项看,超预期下行主要受到能源商品回落和服务价格缓解贡献,主要分项环比均低于市场预期和前值,尤其是前几个月维持高位的房租环比明显回落,医疗服务和运输服务环比也显著降温。

在失业率、PMI等数据走弱后,CPI再度走弱,降息预期已经明显升温。我们认为三季度仍是美联储主要降息窗口,降息约100bp就能达到“目标”。这种背景下,市场交易的主线前期更可能是以降息预期驱动的降息交易,利好美债、美股成长板块及黄金。但由于经济基本面不差,是软着陆下的降息,降息后利率敏感性板块就可能逐渐修复。因此降息交易可以参与,但也不能预期降息太多,降息兑现时可能也是降息交易的尾声之时,逐步再转向再通胀受益资产。

正文

7月11日晚,美国公布6月通胀数据,整体和核心CPI均明显低于市场预期,但整体CPI与我们的预测更为接近。数据公布后,市场整体反应积极,美债利率下行,美元走弱,黄金走强,美股表现相对平淡。市场CME利率期货隐含的降息预期也再度升温,9月降息概率升至89%。如何理解本次通胀数据,以及近期公布6月PMI、失业率等数据均不及预期?我们点评如下:

整体和核心通胀均低于预期,受益于商品和服务价格同步回落。6月整体CPI环比-0.06%、同比2.97%,低于市场预期(环比0.1%、同比3.1%),更接近我们的预测(环比0.05%、同比3.08%),并较前值再度回落(环比0.01%、同比3.27%)。核心CPI环比0.06%、同比3.27%,低于我们的预测(环比0.21%、同比3.43%)以及市场预期(环比0.2%、同比3.27%),同样较前值显著回落(环比0.16%、同比3.42%)。分项看,超预期下行主要受到能源商品回落和服务价格缓解贡献,主要分项环比均低于市场预期和前值,尤其是前几个月维持高位的房租环比明显回落,医疗服务和运输服务环比也显著降温。整体CPI得益于能源商品(环比-3.68%)价格回落,核心CPI中房租分项回落,主要租金环比(0.26% vs. 前值0.39%)和等量租金环比(0.28% vs. 前值0.43%)均回落较快,医疗服务环比0.17%(前值0.34%)和运输服务环比-0.55%(前值-0.50%)也明显走低。

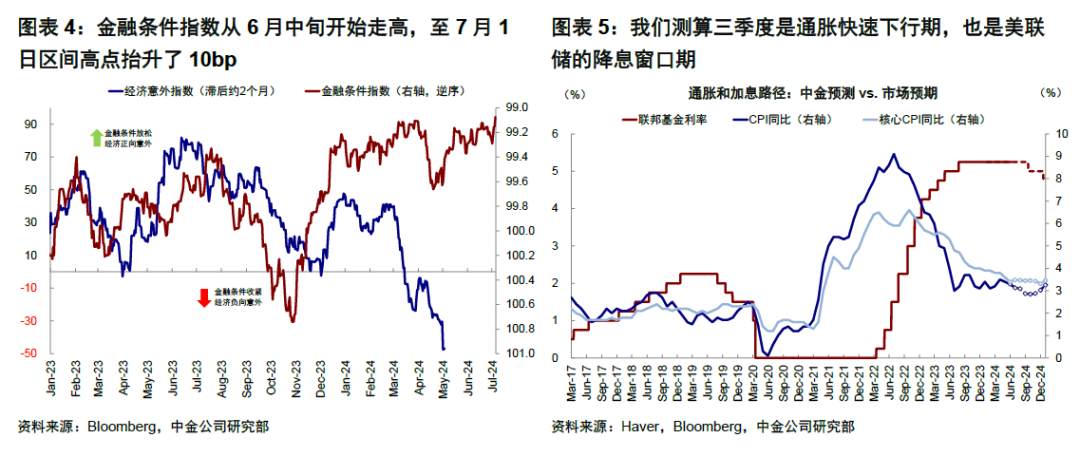

为何最近数据又“扎堆”走弱。在失业率、PMI等数据走弱后,CPI再度走弱,依然是金融条件松紧使然。金融条件指数从6月中旬开始走高,至7月1日区间高点抬升10bp,给经济也带来了边际压力。在最近经济数据走弱后,降息预期已经明显升温,9月降息概率已经接近九成。

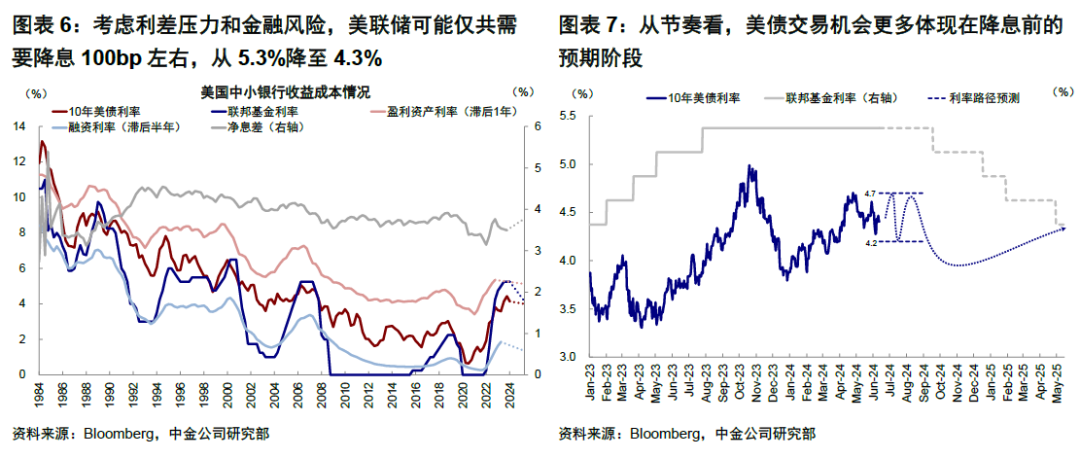

如何影响降息路径?三季度仍是降息窗口。我们此前多次强调,美联储降息并不需要通胀回落至2%,而是需要看到通胀有回落至2%的趋势。美联储主席鲍威尔周三在美国国会众议院作证时也表示“降息不必等到通胀降至2%”。我们测算三季度是通胀快速下行期,也是美联储的降息窗口期。但到年底,无论是单纯基数效应、降息预期交易过度导致通胀回暖还是大选的通胀性政策,都可能导致通胀有一定翘尾风险(PCE在8月回落至2.5%附近,年底通胀翘尾影响下回升至2.8%)。因此,三季度是美联储降息的主要窗口期,降息约100bp就能达到“目标”。接下来需要关注7月FOMC会议(北京时间8月1日凌晨)以及Jackson Hole央行会议。

宽松交易如何演变?逐步转向宽松交易,但需要“且战且退”,宽松已过半场。我们在2024年中展望中判断,美国经济未来依然是“滚动式”放缓,消费、地产和投资“一下两上”,总体经济渐进趋缓。这种背景下,市场交易的主线前期更可能是以降息预期驱动的降息交易,利好美债、美股成长板块及黄金。但由于经济基本面不差,是软着陆下的降息,降息后利率敏感性板块就可能逐渐修复。因此降息交易可以参与,但不要预期太多,降息兑现时可能也是降息交易的尾声之时,逐步再转向再通胀受益资产。从具体节奏和点位看:

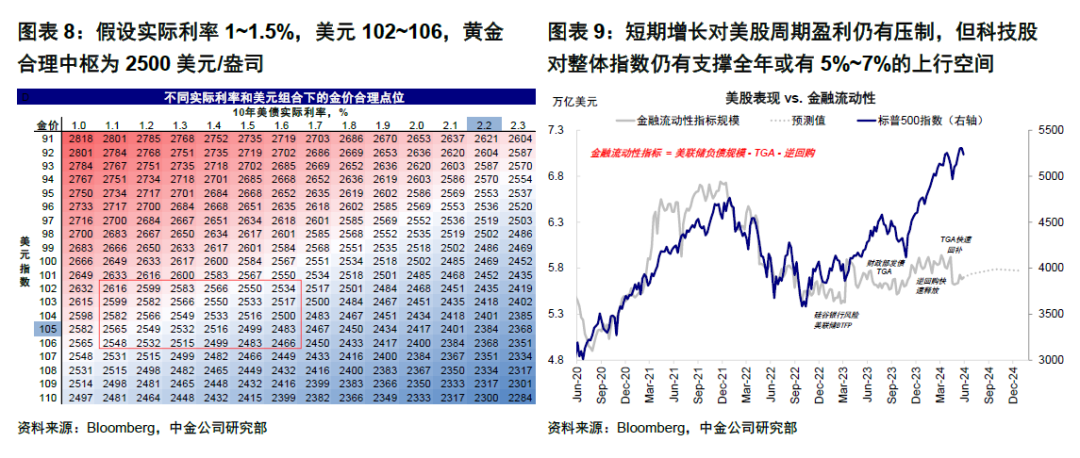

降息交易:在降息前期,利好美债、美股成长和黄金。根据美债利率与降息预期的关系,美债利率短期内或在4.2%~4.7%区间波动,基本对应年内降息3次和年内不降息的预期。降息兑现前后有一波交易机会,利率可能在交易因素下跌破4%。降息兑现后,再因增长向好预期而逐步反弹,中枢4%。黄金与美债的交易节奏类似,假设实际利率1~1.5%,美元102~106,黄金合理中枢为2500美元/盎司。

再通胀交易:在降息兑现后,利好大宗、美股周期与金融。降息兑现后,经济反弹反而可能导致降息交易结束,例如1995年和2019年,此时逐步转向再通胀受益的资产,如大宗、周期与金融。但现在还不是介入时点,大宗和美股都需要回调才能实现金融条件收紧,也是降息开启的必要条件,换言之“不跌不买”。但长期我们并不悲观,回调后可以打开更大空间。短期在经济基本面或难大幅修复背景下,增长对周期板块盈利仍有压制,但科技股盈利受AI产业需求提振对整体指数有支撑。待利率下行和降息预期明确后,全年或有5%~7%的上行空间,指数点位在5500附近,行业层面逐渐转向受益于经济修复及大选政策支持的周期性板块。

Source

]article_adlist--> 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张倩 怎么用杠杆证券